티스토리 뷰

목차

직장인만 연말정산을 한다고 생각하면 큰 오산입니다. 프리랜서·사업소득자 역시 매년 반드시 소득공제와 세액공제를 챙겨야 세금 부담을 줄일 수 있습니다. 특히 2026년 연말정산(2025년 귀속 소득)부터는 간소화서비스를 활용하면 프리랜서도 공제 자료 정리가 훨씬 수월해집니다.

이번 글에서는 2026년 홈택스 연말정산 간소화서비스를 프리랜서가 어떻게 활용해야 하는지, 그리고 프리랜서 소득공제 조건과 체크포인트를 한 번에 정리해드립니다. 처음 종합소득세 신고를 준비하는 분도 끝까지 읽으면 실수 없이 준비할 수 있습니다.

- 프리랜서도 연말정산 개념의 소득공제 가능

- 간소화서비스 자료 + 추가 증빙이 핵심

- 공제 누락 시 세금 환급 기회 상실

프리랜서도 홈택스 연말정산 간소화서비스를 이용할 수 있나요?

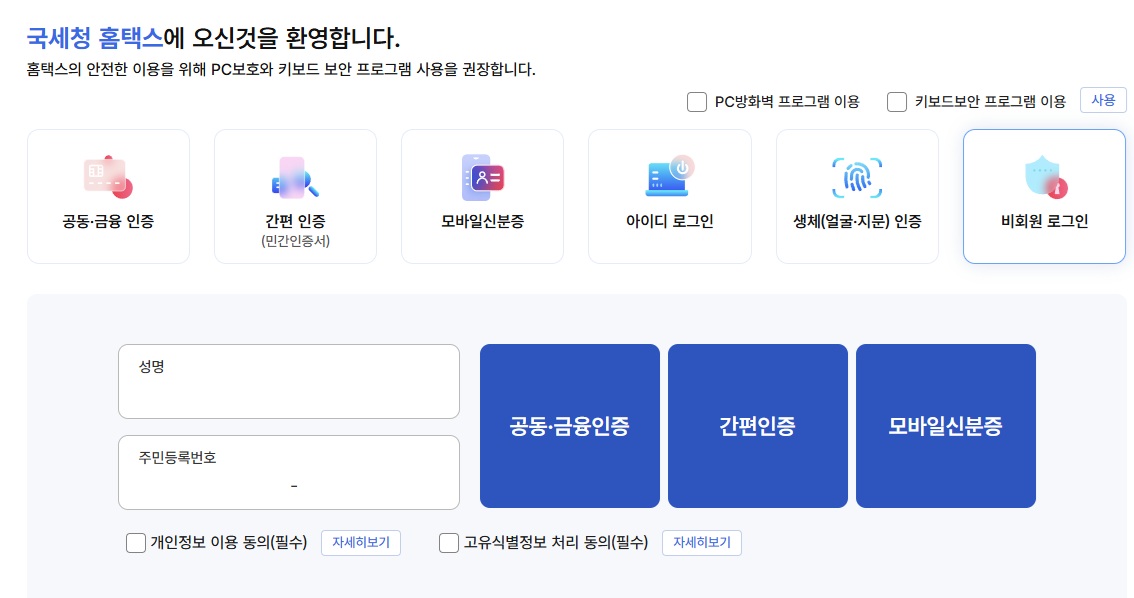

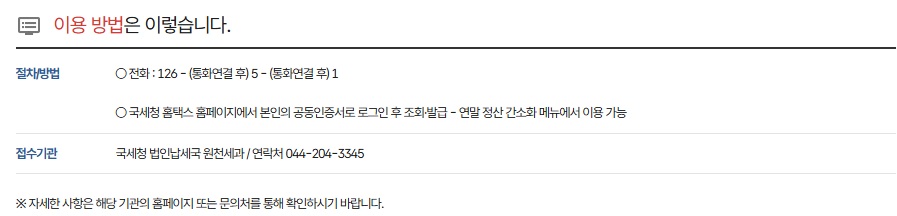

결론부터 말씀드리면 가능합니다. 다만 직장인처럼 회사에 제출하는 연말정산이 아니라, 프리랜서는 5월 종합소득세 신고를 통해 공제를 적용합니다.

- 대상: 사업소득자, 인적용역 제공자, 프리랜서

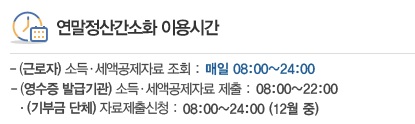

- 활용 시기: 2026년 1월부터 자료 조회 가능

- 실제 반영: 2026년 5월 종합소득세 신고

즉, 홈택스 연말정산 간소화서비스는 프리랜서 종합소득세 신고를 위한 사전 준비 단계라고 이해하면 됩니다.

2026년 홈택스 간소화서비스 이용 일정 (프리랜서 기준)

- 자료 제공 시작: 2026년 1월 15일 전후

- 자료 정리 기간: 1월~4월

- 종합소득세 신고: 2026년 5월 1일 ~ 5월 31일

프리랜서는 직장인과 달리 여유 있게 준비할 수 있으므로, 1~2월에 미리 공제 자료를 점검해두는 것이 가장 중요합니다.

프리랜서 소득공제 기본 조건

프리랜서가 소득공제를 받기 위해서는 다음 기본 요건을 충족해야 합니다.

- 2025년 귀속 소득 발생

- 사업소득 또는 기타소득 신고 대상

- 필요경비 또는 소득공제 증빙 보유

프리랜서는 근로소득공제는 적용되지 않지만, 대신 필요경비 인정 범위가 넓다는 장점이 있습니다.

프리랜서가 꼭 챙겨야 할 소득공제 항목

① 인적공제

- 본인 기본공제: 연 150만 원

- 배우자·부양가족 공제 가능 (소득 요건 충족 시)

- 부양가족 연소득 100만 원 이하 조건 필수

② 국민연금·건강보험료 공제

- 지역가입자 국민연금 전액 소득공제

- 건강보험료·장기요양보험료 공제 가능

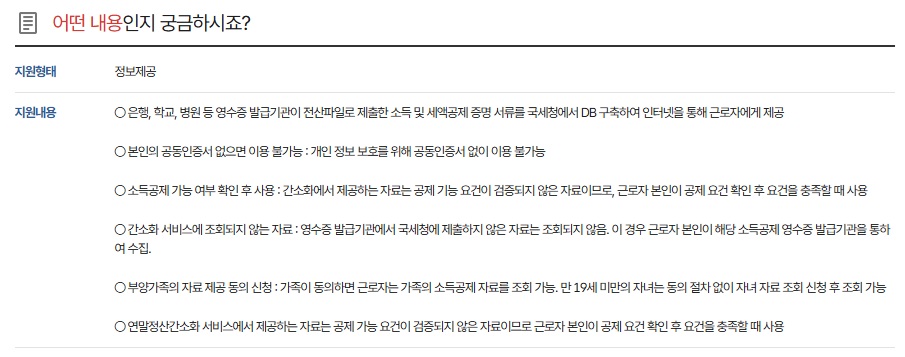

- 간소화서비스 자동 반영 항목

③ 의료비 공제

- 본인 의료비 한도 없이 공제

- 부양가족 의료비 합산 가능

- 안경·콘택트렌즈·치과비용 누락 주의

④ 교육비 공제

- 본인 교육비 공제 가능 (직무 관련성 중요)

- 자녀 학원비·교복비 포함 여부 확인

⑤ 기부금 공제

- 종교단체·지정기부금 구분 필수

- 간소화서비스 자동 조회 가능

- 프리랜서는 ‘필요경비 + 소득공제’ 병행 전략이 핵심

- 간소화서비스 자료는 기본, 추가 증빙은 필수

프리랜서 필요경비로 인정받을 수 있는 항목

- 업무용 노트북·카메라·소프트웨어 구입비

- 통신비·인터넷 요금 (업무 비율만큼)

- 사무실 임차료·공과금

- 업무 관련 교육·세미나 비용

- 교통비·출장비

이 항목들은 간소화서비스에 자동 반영되지 않기 때문에 반드시 영수증, 카드내역, 계좌이체 증빙을 별도로 보관해야 합니다.

프리랜서 홈택스 간소화서비스 이용 시 주의사항

- 모든 자료가 자동 반영되지 않음

- 사적 지출과 업무 지출 구분 필수

- 과다 공제 시 세무조사 대상 가능성

- 부양가족 중복 공제 주의

특히 프리랜서는 업무 관련성 입증이 가장 중요하므로, 지출 목적을 명확히 설명할 수 있도록 준비해야 합니다.

2026년 프리랜서 소득공제, 이렇게 준비하세요

2026년 홈택스 연말정산 간소화서비스는 프리랜서에게도 세금 환급의 출발점입니다. 단순히 자료를 조회하는 데 그치지 말고, 누락된 항목과 필요경비를 꼼꼼히 정리하는 것이 절세의 핵심입니다.

지금부터 카드 사용 내역 정리, 영수증 보관 습관을 들여두면 2026년 5월 종합소득세 신고에서 훨씬 여유 있게 신고할 수 있습니다. 프리랜서라면 이번 기회에 꼭 홈택스 간소화서비스를 100% 활용해 보시기 바랍니다.